住宅購入は早い方がいい? 20代で考えるマイホーム購入!

- 投稿日:

- 更新日:

マイホームは30~40代で購入するイメージが強いですが、実際には20代で住宅を購入するケースも多いです。

20代でマイホームを購入する場合には、早期に住宅ローンの返済が終わるというメリットがある一方で、自身の収入と支出と照らし合わせながら、予算やローン返済額を決めていく必要があります。本記事では、20代でマイホームを購入するメリットやデメリット、注意しておきたいポイントなどについて解説していきます。

【提案無料!!】

あなたオリジナルの間取り、資金計画、土地探しなどの提案が無料で受けられる!

【一括依頼!!】

複数の優良注文住宅会社に一括で依頼が可能。何度も商談する必要がない!

【3分完了!!】

依頼はネットで簡単3分。自宅にいながら間取りや資金計画の提案を確認できる!

目次

データが示す20代で可能な住宅購入

国土交通省の「令和3年度住宅市場動向調査報告書」によれば、30歳未満での注文住宅の購入者は全体の13.6%にも及びます。(※)

※出典:国土交通省「 令和3年度住宅市場動向調査報告書 」

20代でのマイホーム購入は一般的には「早い」というイメージを持たれやすいですが、データを見る限り決して早すぎるわけではありません。特に、年収が上がる傾向にある20代後半であれば、無理のない返済計画を立ててマイホームを購入することは十分に可能です。また長期的な視点で見ると、賃貸物件に住む場合のコストと比較しても、早くから住宅ローンを返済していく方が良い場合もあります。ただし今後結婚したり子供が生まれたりして、家族構成・世帯人数が変わる可能性も高い年代のため、将来を見据えたマイホームの購入が大切です。

マイホームを20代で購入する人の平均年収

一般的に、30代や40代と比べて収入が少ない傾向にある20代ですが、20代の中でも前半と後半では年収が大きく異なります。具体的には以下の通りです。

| 年代・性別 | 平均年収 |

|---|---|

| 20代前半(男性) | 287万円 |

| 20代前半(女性) | 249万円 |

| 20代後半(男性) | 404万円 |

| 20代後半(女性) | 328万円 |

※1 出典:国税庁「 令和3年分 民間給与実態統計調査 」

20代前半と後半で平均年収が100万円以上になるケースもあるため、マイホームを購入するための資金を確保することも十分可能です。また国土交通省の「令和3年度住宅市場動向調査報告書」によれば、初めて注文住宅を購入した人の平均年収は、600万~800万円が30%以上を占めますが、400万~600万円が24%となり、その差は約6%にすぎません。

住宅購入する人の50%以上が、年収400万~800万円であることからも分かるように、20代後半(男性)の平均年収400万円でもマイホームの購入を検討して問題ないでしょう。(※2)

※2 出典:国土交通省「 令和3年度住宅市場動向調査報告書 」

マイホームと賃貸のコスト比較

ここからは20代のうちからマイホームを持つ場合と、賃貸物件に住み続ける場合では、コストの面でどのような違いがあるのか見ていきましょう。今回は、25歳から85歳までの60年間で必要となる住宅コストを算出します。

25歳でマイホームを購入して60年間住み続けたと想定すると、当然ながらリフォーム費用なども発生するため、住宅のランニングコストも含んだ金額で考えなければなりません。一方で賃貸物件に60年間住み続けた場合も、敷金・礼金に加えて、更新料や月額の共益費なども含めてシミュレーションをたてましょう。

20代半ばでマイホームを購入した場合の支出

25歳でマイホームを購入し、住宅ローンを組んだ場合にかかる支出の一例をご紹介します。物件価格やローン金額、金利、リフォーム予定賃金などは想定額であるため、あくまで参考程度に留めてください。

- 物件価格:土地(1,300万円)+建物(3,300万円) = 合計5,600万円

- ローン金額:5,600万円(物件価格)-頭金(1,200万円) = 3,400万円

- 返済期間:35年(金利:1.00%)

- リフォーム予定資金:200万円

この条件に加えて、住宅の管理・維持に必要な以下の費用をすべて含んだ上で総支払費用を算出します。

- 住宅ローン利息

- 固定資産税(土地・建物)

- 初期費用

- 火災保険

上記の総額から「住宅ローン減税」分の金額を差し引いた、以下の金額が60年間でのおおよその支出です。

- 60年間での支払い合計:約6,010万円

60年間賃貸に住んだ場合の支出

賃貸物件に60年間住み続けた場合にかかる支出の一例をご紹介します。

- 家賃:月額7万5,000円

- 共益費:月額4,600円

- 更新料:2年毎の更新時に7万5,000円

上記に挙げた賃貸住宅に住んだ場合に、初期段階で必要な敷金、礼金、仲介手数料などを加えた60年間のおおよその支出は以下の通りです。

- 60年間での支払い合計:約5,975万円

マイホーム購入は賃貸と比較してメリットが多い

マイホームに住む場合と賃貸住宅に住む場合で、総支払額は同程度であっても、マイホームの場合は住宅が資産として残るという違いがあります。賃貸住宅に住み続けた場合は家賃を毎月支払い続ける上に、資産にはなりません。

さらに、住宅ローンを利用できるマイホームの方がよりコストを抑えられる可能性もあります。大きな要因となるのは、ローンの金利です。現在は低金利時代であるため、今回のシミュレーション(金利1.00%)よりも金利が低くなり、支払い総額を抑えられる可能性もあるのです。

マイホーム購入資金で考えておくべきこと

20代でのマイホーム購入では、資金面で問題なく進められるか気になる方も多いのではないでしょうか。年齢にかかわらず計画的に負担の少ない住宅ローンを組めば、大きな不安を感じる必要はありません。

また頭金を一定額用意することで、住宅ローンの金利が低くでき、総支払額を抑えることも可能です。頭金は多いに越したことありませんが、どうしても十分な自己資金を調達できないケースもあります。

ここからはマイホームの購入資金を準備する上で、考えておくべきことをご紹介します。

住宅ローンでマイホーム資金を確保する

国土交通省の「令和3年度住宅市場動向調査報告書」によると、マイホーム購入者のうち、約8割が住宅ローンを利用しています。年間の返済額は平均139.4万円、返済期間の平均は35年以上です(※)。

※出典:国土交通省「 令和3年度住宅市場動向調査報告書 」

住宅ローンによっては、マイホーム資金を全額借り入れることも可能です。しかし住宅ローンは自己資金の割合が小さいほど金利が高くなる傾向にあり、月々の返済が厳しくなる可能性も考えられます。そのため、頭金の金額をベースにマイホームの予算を設定するのも一つの方法です。

自己資金を用意できない場合でも無理のないローン返済額にする

どうしても自己資金を用意できない場合でも、頭金なしのフルローンで購入することも可能です。しかしフルローンの場合、審査が厳しかったり、月々の返済額が多くなってしまったりするデメリットがあります。

生活を圧迫するような返済額にならないために、自己資金を用意できない場合にフルローンの他に検討したい4つの方法を以下で紹介します。

- ペアローンの利用

- 親からの援助

- 親からの借入

- 親との共同財産

ペアローンを利用する

自己資金で頭金を用意できない場合、最初に検討したいのが、ペアローンです。ペアローンとは、共働きの夫婦が各自で組む住宅ローンのことです。夫婦それぞれの収入・年収に応じた借り入れができるため、1人での借り入れよりも大きな額を用意できるようになります。

またペアローンは、夫婦それぞれが住宅ローン減税の対象となる点もメリットです。20代で共働きの家庭の方は、資金確保の有効な手段としてペアローンの利用を検討してみてください。

親から援助を受けられないか相談する

両親などからの援助を受けて、頭金を捻出するのも一つの方法です。住宅購入時の両親・祖父母から援助を受ける場合には、一定額であれば贈与税が非課税となる「相続時精算課税制度」を利用できます。(※)

マイホームを検討している方は頭金だけでも援助を受けられるか親や祖父母に一度相談してみるのがおすすめです。

※ 相続時精算課税制度とは、直系の親や祖父母から受ける贈与に対して、住宅取得時であれば最大3,500万円までが非課税になる制度です。

贈与ではなく親から借り入れる

親からの直接の援助を受けることに抵抗がある場合は、贈与ではなく借り入れという形で資金を援助してもらう方法があります。金融機関とは違って土地などを担保にする必要もなく、返済期間も自由に設定できるのがメリットです。

しかし親から借り入れるといっても、きちんとした条件(金利や返済期間)を設定する必要があり、実際に返済されている事実がなければなりません。そのため両親との間で借用書を作成して、公証人役場で認めてもらうといった、公式の手続きを取りましょう。

親との共有財産として購入する

親と自分の共有財産として、マイホームを購入するという方法もあります。購入する物件の持ち分の割合を決めておき、支払った金額に応じて登記すれば、共有財産となり贈与とはなりません。

住宅を共有財産にするデメリットとしては、持ち分の割合に見合った金額の所得税と固定資産税が、自分にも親にも加算されることです。親の持分割合が多い場合は、そちらに大きな負担がかかってしまいます。また将来的に相続するとなった場合、親の資産をどのように配分するのかが問題になる可能性があるため、相続人となり得る方ともあらかじめ話をしておくのが賢明です。

20代でのマイホーム購入のメリット

ここからは20代でマイホームを購入することの具体的なメリットを解説します。

ゆとりを持ってローンを返済できる

25歳前後でマイホームを購入し、住宅ローンの返済をスタートさせれば、60歳までに35年支払いの住宅ローンを返済できます。60歳までにローンを完済できれば、退職後に収入が減ったタイミングで住宅に関する支出を抑えられ、余裕を持ったセカンドライフを過ごすことが可能です。

また住宅ローンの返済期間を長期に設定して、家計を圧迫しない範囲での返済額にできる点もメリットです。40~50代でマイホームを購入する場合で60歳の退職までの返済計画を立てるとなると、月々の返済額も大きくなり、家計への負担が大きくなるというリスクもあります。

若くから資産形成ができる

賃貸物件に住み続ける場合、いくら家賃を払っても何も残りませんが、持ち家の場合はローンを完済すれば建物も土地も自身の所有物になり、資産として残せます。20代のうちからマイホームを購入しておけば、若くから資産形成が可能です。

また住宅ローンの契約時に団体信用生命保険に加入しておけば、自身に万が一のことがあった場合に、住宅ローン残高がゼロになりローンが家族に残る心配がありません。

ライフスタイルの変化に対応できる

結婚・出産・育児が控えている20代は、ライフススタイルも家族構成も大きく変わっていく時期です。持ち家であれば、将来訪れるかもしれないさまざまなライフイベントや環境の変化に応じて、自由に間取りや設備を変化させられます。

家族が増えて車を2台所有することになったり、子供が成長して新たな部屋が必要になったりした場合に備えて、柔軟に変更できる間取りプランを検討しましょう。

20代でマイホームを購入する場合に考えられるデメリット

20代でのマイホームの購入にはメリットもありますが、デメリットにも目を向けておきましょう。特に注意したいのが、お金に関係することです。マイホームを購入する主な年代である30~40代と比較すると、20代は自己資金額や年収が低くなる傾向にあるため、無理のない住宅ローンの借入額を設定する必要があります。

ここからは20代でマイホームを購入する際に考えられるデメリットについて詳しく解説します。

ライフスタイルが変化しやすい

20代にマイホームを購入する際のデメリットの1つに、ライフスタイルが変化してマイホームにおいて優先したい条件が変わってしまう可能性がある点が挙げられます。

一度、マイホームを購入すると、賃貸住宅のように簡単には引っ越せません。20代の若いうちは都心に近い場所に住みたいと思っていたとしても、ライフスタイルが変化して子供が生まれると都心から少し離れたとしても治安の良い場所に住みたいという考えに変わる可能性があります。また転職や転勤などによって、家と職場までの距離が長くなり、場合によっては単身赴任が必要になる可能性もゼロではありません。不確定な要素が多い20代のうちにマイホームを購入する際には、こうした将来の人生設計までを考慮しておくことが大切です。

有利な金利・十分な融資が受けられない可能性がある

住宅ローンは株式や投資信託などと同様に金融商品の1つであり、常に金利が変動しています。そのため変動金利型の住宅ローンは、固定金利型よりも金利が低く設定されることが特徴です。住宅金融支援機構の「住宅ローン利用者の実態調査」によれば、住宅ローンを利用している人の約7割は変動金利型を選択しています。(※)

一方で変動金利型は景気の影響を受けやすく、安定性の観点から見ると同じ金利で返済できる固定金利型が有利です。それぞれメリットとデメリットがあるため、どちらを選ぶかしっかりと検討する必要があります。

ただし20代で年収が十分でない場合や低い年収で大きな借り入れをする際には、固定金利が適用されず、強制的に変動金利での融資になるケースがあるので注意しましょう。

将来的なリフォームや修繕費用、設備の入れ替え費用が発生する

20代のうちから数十年間、家に住み続ける場合、経年によって家のさまざまな場所が劣化し、設備の修繕が必要になっていきます。賃貸物件の場合は、管理会社や大家の負担で修理やメンテナンスが行われますが、持ち家の場合はすべて自己負担で対応しなければなりません。

またマイホームを建てた後には修繕費用の他にも、将来のリフォームのための貯蓄や火災保険・地震保険などの保険代、固定資産税なども必要です。快適な暮らしを維持するためには、家の引き渡し後もさまざまなコストがかかることを認識しておきましょう。

20代で建てるマイホーム事例

ここからは20代でマイホームを建てる場合に、どのような家を建てられるのか、いくつかの代表的な間取りや特徴を紹介していきます。

3000万円台なら20代でも十分に手が届く

まず3,000万円台の住宅であれば、20代でも十分に手が届く範囲です。住宅金融支援機構の2021年度 フラット35利用者調査」によると、新築戸建て住宅の建築費の全国平均は3,459万円であるため、マイホームを建てる場所にもよりますが、広さ・設備ともに平均的なマイホームにできる場合が多いでしょう。(※)

※出典:国土交通省「 令和3年度住宅市場動向調査報告書 」

4LDKが人気の間取り

予算3,000万円台で3〜4人の世帯人数であれば、4LDKの間取りが人気です。広々としたリビングダイニングに加えて、4つの居室を備えることができ、将来的に子供部屋が必要になったり、リモートワークのスペースが必要になったりする場合でも、十分に対応できる間取りです。

設備にも十分にこだわれる

予算3,000万円台の場合、省エネ性能や耐震性能にこだわった住宅はもちろん、暑さや寒さに強い高断熱・高気密な家を建てることも十分にできます。ハウスメーカーや工務店によって得意とする分野やこだわりが違うため、自身や家族のニーズと照らし合わせて、機能性に優れた設計にしましょう。

他にもある程度であれば、床暖房やシューズクローゼット、パントリーなど、家族のニーズに応える家づくりが可能です。しかしあれもこれもと欲張ってしまうと予算を越えてしまうため、自分たち家族にとって何が重要であるかをしっかり優先順位をつけて、間取りや設備を決めましょう。

20代で住宅を購入する際に押さえておくべきポイント

将来的に「こんなはずじゃなかった」と後悔しないためにも、20代でマイホームを購入する際に押さえておくべきポイントも把握しておきましょう。ライフスタイルの変化や子供の成長、転勤や転職など、将来に関することを考慮して家づくりをすることが大切です。

余裕のある返済計画で無理のない購入をする

まず気を付けたいのが、毎月の収入に対する返済率を考慮して、住宅ローンの返済額を決めることです。月々の収入に対して、返済する金額が約20~25%になるように計算するのがおすすめです。というのも、マイホームには維持費や税金が必要となる上、将来的なリフォーム費用なども少しずつ貯蓄していく必要があり、ローンの返済以外にもコストがかかります。

また生活費も残しておかなければなりません。万が一のことを考えて、ある程度の貯蓄は残しておくのが賢明です。自分の返済能力を過信せず、堅実な購入資金の計画を練ってください。

周辺環境を考慮した物件選びをする

将来、子供をもうける予定がある場合は、子育てしやすい環境・立地選びが必要です。新興住宅街で住環境としては優れていても、子供の通学までの距離が遠くバスや電車通学になるような場合は、プラスアルファの費用が発生してしまいます。

また自治体の情報や災害時のハザードマップなども考慮して、家族に負担がかからず、安心して過ごせるマイホームの場所を選ぶのがおすすめです。

将来の売却なども考慮する

将来的に転職や転勤によって、どうしてもマイホームから引っ越さなければならない状況になることも十分に考えられます。ライフスタイルが大きく変化し得ることも想定した上で、将来的に売却も視野に入れてマイホームを購入することをおすすめします。土地の評価額なども参考にして、人気のエリアで物件を探すのも一つの方法です。

時間を惜しまずプロに相談する

現在は、インターネットを活用すれば、自分だけでも住宅購入者のデータや返済シミュレーションなどさまざまな情報を入手できますが、初めてのマイホームの購入では分からないことが多くて当然です。特に生活環境や仕事、収入が変化しやすい20代でのマイホーム購入は、先を見通しにくいため不安を感じる方も多いでしょう。

満足のいくマイホーム購入を実現するためにも、経験豊富で専門知識のあるプロのアドバイスを受けて、十分な計画を練ることが大切です。自分や家族の希望や条件、予算感などを自分の中でまとめてから、プロに相談すれば、効率的かつ適切な提案をもらえます。

20代でマイホームを購入する際は、将来のことを考慮しながら綿密に計画を練ろう

ローンの返済期間を長く設定でき、定年退職までに住宅ローンの返済が可能な20代でのマイホームの購入は、さまざまなメリットがあります。その一方で、20代は将来的にライフスタイルや世帯人数が変わるなど不確定な要素もある年代であるため、プロのアドバイスも交えながら、長期的な視点で家づくりの計画を練っていくことがおすすめです。

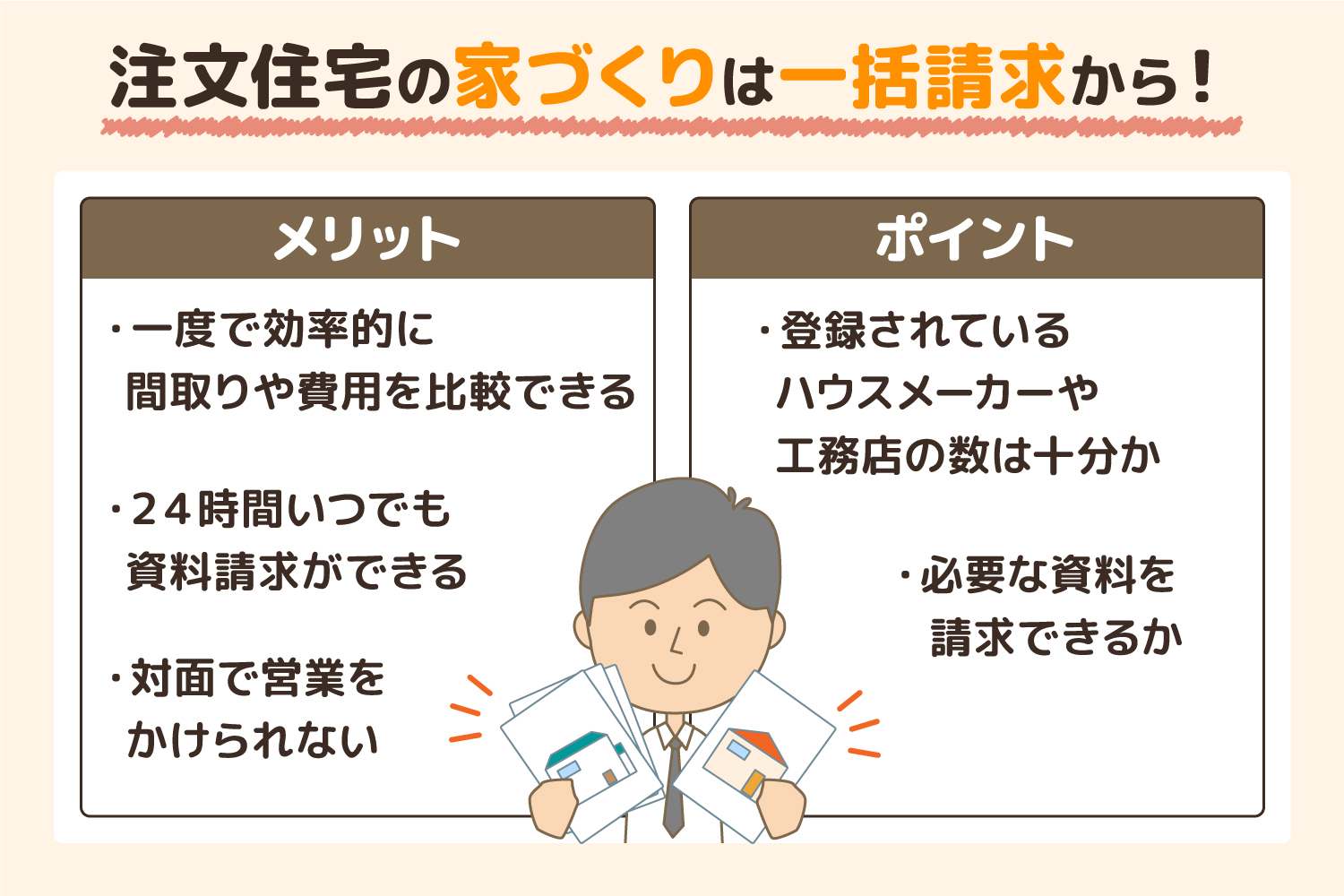

注文住宅相談サイト「タウンライフ家づくり」では、希望や条件を入力するだけで複数の施工会社から、無料で資金計画書や間取りプラン、土地の提案書を受け取れます。それぞれの提案内容や見積もりを同時に比較できるので、自身の理想に合う施工会社を見つけやすいでしょう。

20代でマイホームの購入を検討している方や、どのように家づくりを進めるべきか分からないといった方は、まずはお気軽にタウンライフ家づくりを利用してみてください。

【提案無料!!】

あなたオリジナルの間取り、資金計画、土地探しなどの提案が無料で受けられる!

【一括依頼!!】

複数の優良注文住宅会社に一括で依頼が可能。何度も商談する必要がない!

【3分完了!!】

依頼はネットで簡単3分。自宅にいながら間取りや資金計画の提案を確認できる!

関連記事 / おすすめ記事

-

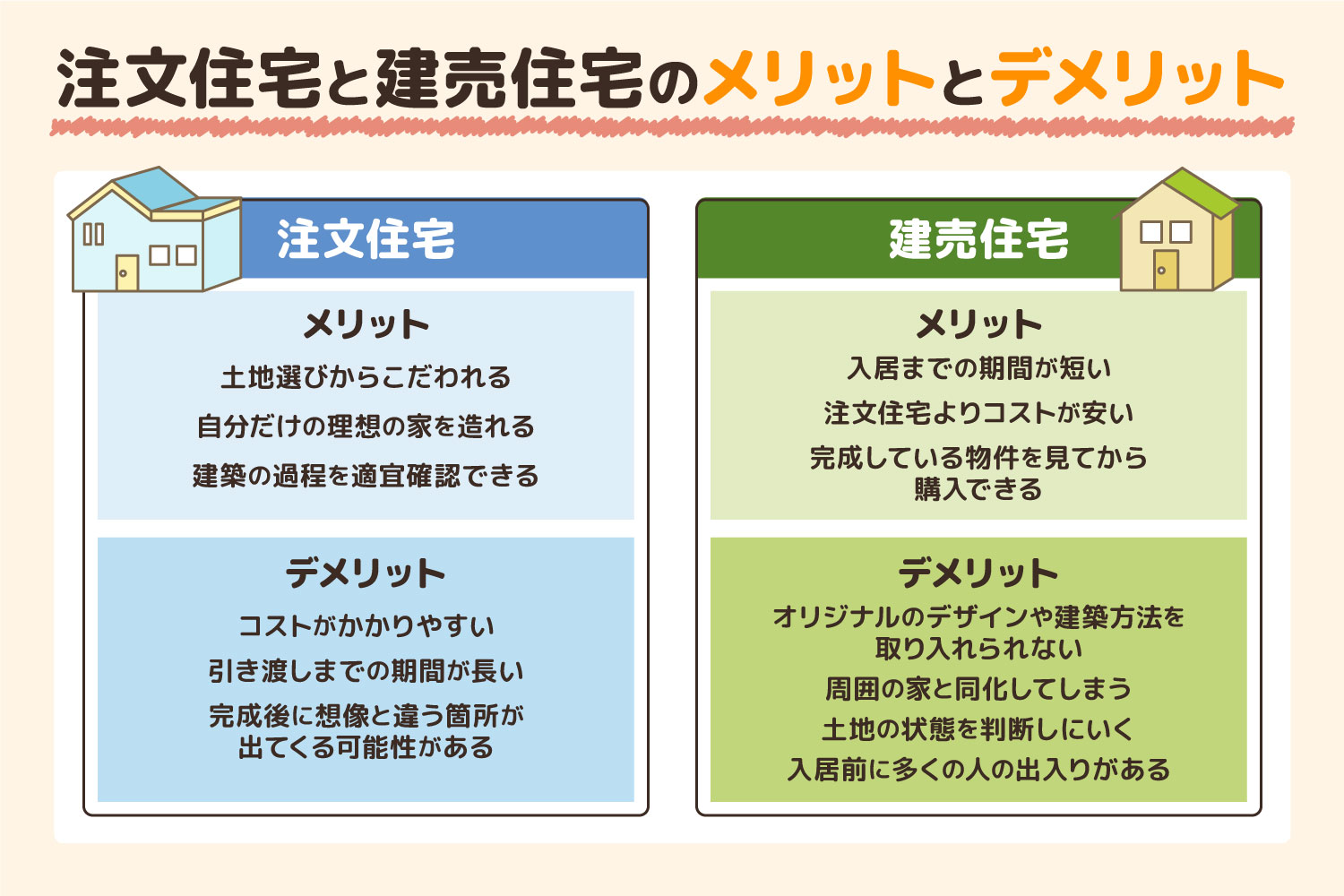

注文住宅vs建売住宅、自分に合ってるのはどっち? それぞれの特徴やメリット、デメリットを解説投稿日:2023.04.18

注文住宅vs建売住宅、自分に合ってるのはどっち? それぞれの特徴やメリット、デメリットを解説投稿日:2023.04.18 -

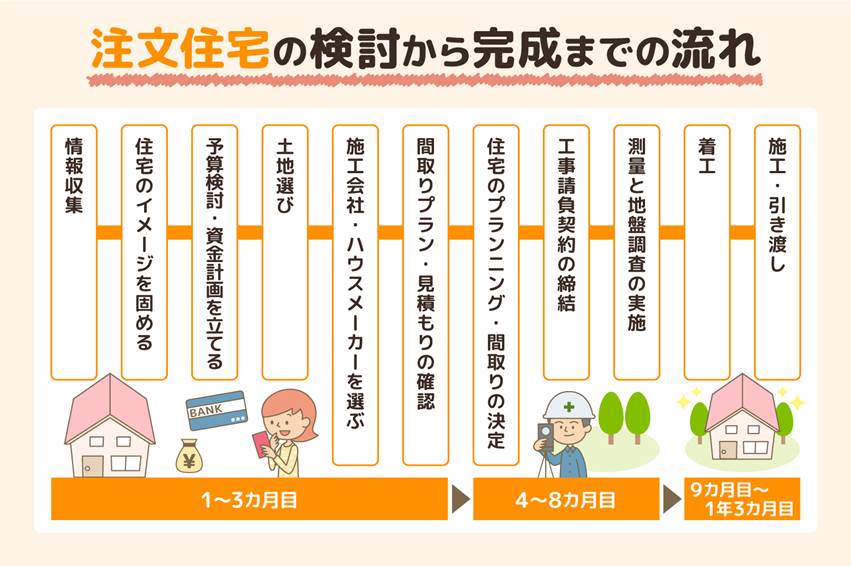

注文住宅購入の流れ契約からプランニング、引き渡しまでの手順や期間、注意点投稿日:2023.04.17

注文住宅購入の流れ契約からプランニング、引き渡しまでの手順や期間、注意点投稿日:2023.04.17 -

憧れのマイホーム、30歳代で購入は早い?遅い? メリットやデメリットを解説投稿日:2023.06.23

憧れのマイホーム、30歳代で購入は早い?遅い? メリットやデメリットを解説投稿日:2023.06.23 -

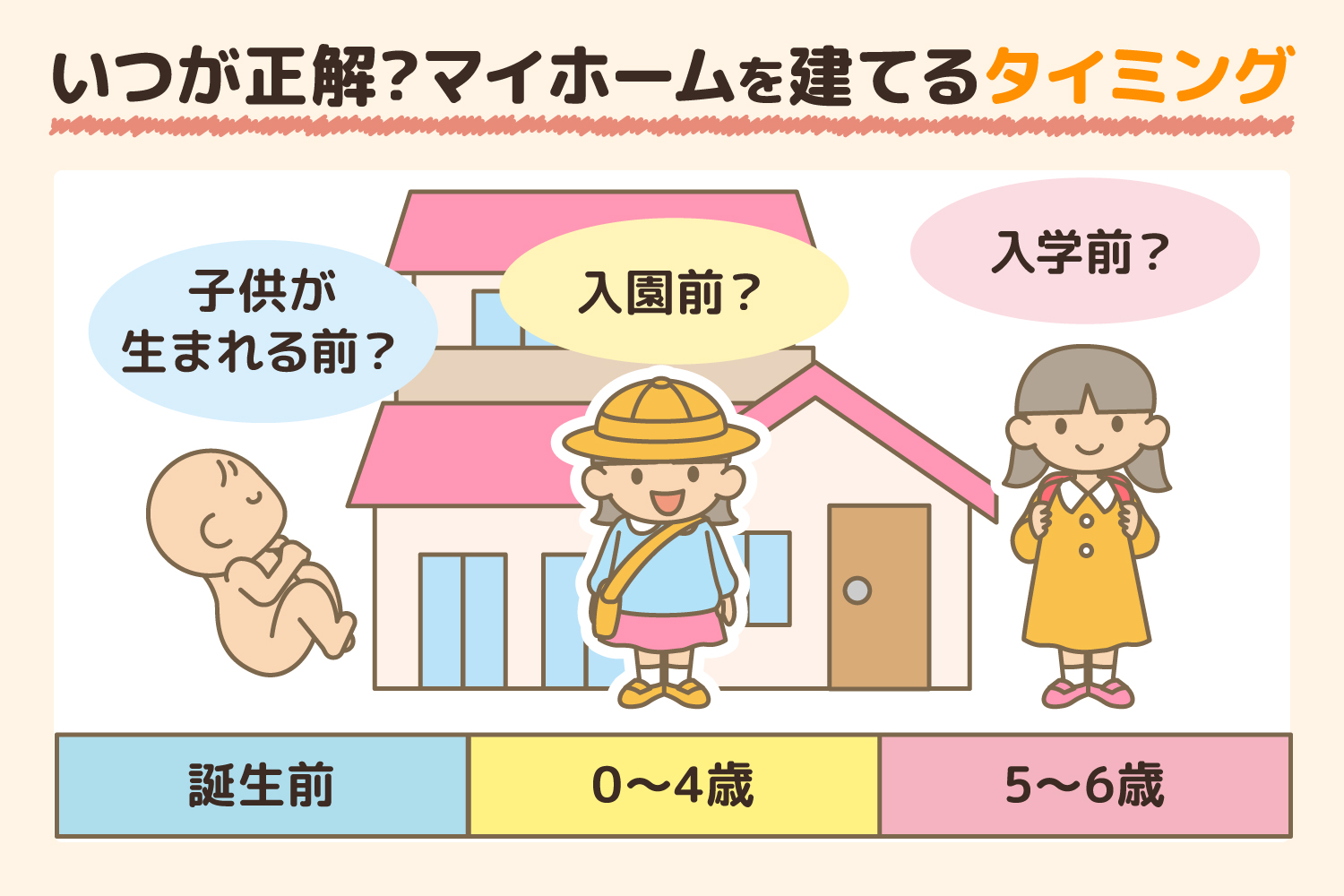

マイホームを建てるベストタイミングはいつ? 子供の年齢を3つの時期に分けて解説!投稿日:2023.05.29

マイホームを建てるベストタイミングはいつ? 子供の年齢を3つの時期に分けて解説!投稿日:2023.05.29

オンライン一括依頼

家づくりのコンセプトを一緒に考えます。

-

間取りプラン

間取りプラン -

資金計画書

資金計画書 -

土地提案

土地提案

35 社以上が掲載!!

小冊子をプレゼント!

7つの法則と7つの間取り

小冊子16P(PDF)

オンライン一括依頼はこちら